La Fed di New York ha esteso il suo piano di salvataggio da mezzo trilione di dollari a una banca giapponese tentacolare di cui non hai mai sentito parlare

Di Pam Martens e Russ Martens: 14 dicembre 2023 ~

Kazuto Oku, amministratore delegato della Norinchukin Bank

In silenzio, il 1° dicembre, la Fed di New York ha pubblicato la seguente dichiarazione sul suo sito web: "La Norinchukin Bank, filiale di New York, è stata aggiunta all'elenco delle controparti delle operazioni di pronti contro termine, a partire dal 1° dicembre 2023."

La Standing Repo Facility (SRF) è una struttura di salvataggio permanente da 500 miliardi di dollari creata dalla Federal Reserve e gestita dalla Fed di New York, la banca regionale privata della Fed dove i salvataggi multimiliardari delle banche di Wall Street sono diventati una caratteristica regolare delle sue operazioni.

Senza alcuna azione da parte del ramo legislativo statunitense (altrimenti noto come Congresso), la Fed ha deciso unilateralmente di diventare prestatore di ultima istanza per le società commerciali di Wall Street (che la Fed preferisce chiamare i suoi “operatori primari”) e le banche depositarie, comprese le filiali non assicurate di New York di banche straniere come la Norinchukin Bank.

Se non hai mai sentito parlare della Norinchukin Bank, non sentirti male. Nemmeno noi, e monitoriamo le banche globali da decenni. Secondo il rendiconto finanziario della Norinchukin Bank per l’anno fiscale terminato il 31 marzo 2023, aveva un patrimonio di 708 miliardi di dollari. Se fosse una banca statunitense, sarebbe la quinta più grande per asset, subito dietro JPMorgan Chase, Bank of America, Wells Fargo e Citibank.

L'avviso della Fed di New York sull'aggiunta della Norinchukin Bank al suo piano di salvataggio ha attirato la nostra attenzione per due motivi. In primo luogo, è uscito di venerdì, che di solito è il momento in cui le entità finanziarie scaricano cattive notizie che sperano scompaiano durante il fine settimana. E anche perché la Standing Repo Facility è stata il successore dei trilioni di dollari in prestiti pronti contro termine di emergenza ancora inspiegabili che la Fed ha dovuto pompare a Wall Street nel quarto trimestre del 2019.

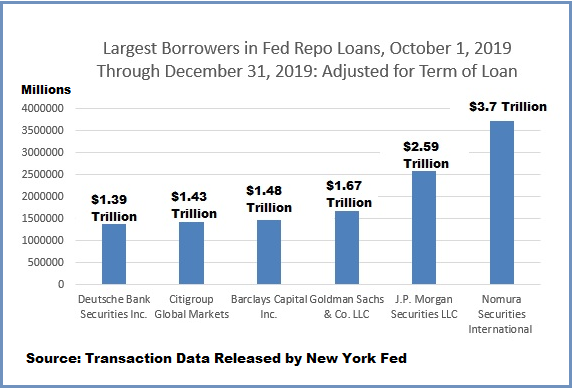

Come indicato nel grafico seguente, un'unità di un'altra banca giapponese, Nomura, è stata la maggiore beneficiaria della generosità del piano di salvataggio della Fed nell'ultimo trimestre del 2019. Nomura ha preso in prestito complessivamente 3,7 trilioni di dollari nell'ambito del programma di prestiti pronti contro termine di emergenza della Fed, superando l'importo preso in prestito da JPMorgan. Inseguimento di 1,11 trilioni di dollari. Gli importi dei prestiti nel grafico provengono direttamente dai dati sui prestiti pronti contro termine di emergenza pubblicati trimestralmente dalla Fed di New York, adeguati alla durata del prestito. (Gli importi dei pronti contro termine inversi devono essere cancellati dai dati rilasciati dalla Fed.)

Prestiti pronti contro termine della Fed ai maggiori mutuatari, quarto trimestre 2019, adeguati alla durata del prestito

La Fed è entrata in modalità emergenza il 17 settembre 2019, quando il tasso sui prestiti pronti contro termine overnight è improvvisamente aumentato da circa il 2,25% fino al 10%, suggerendo fortemente che le banche di Wall Street si stavano allontanando dai mutuatari discutibili. La Fed ha istituito il proprio sistema di pronti contro termine per rendere disponibili decine di miliardi di dollari in prestiti alle società commerciali di Wall Street su base giornaliera e a tassi di interesse molto convenienti che non riflettevano il rischio di credito delle singole società commerciali. (I pronti contro termine, abbreviazione di accordi di riacquisto, sono una forma di prestito a breve termine in cui società, banche, società di intermediazione e hedge fund garantiscono prestiti, in genere per un giorno, fornendo forme sicure di garanzia come titoli del Tesoro.) La Fed non aveva Non ho concesso questi prestiti pronti contro termine di emergenza dopo la crisi finanziaria del 2008.

Invece di concedere solo i tipici prestiti pronti contro termine overnight nel 2019, la Fed di New York ha esteso alcuni di questi prestiti pronti contro termine a prestiti a termine a 14, 28 e 42 giorni, suggerendo inoltre che alcune banche avevano un disperato bisogno di prestiti a lungo termine. liquidità.

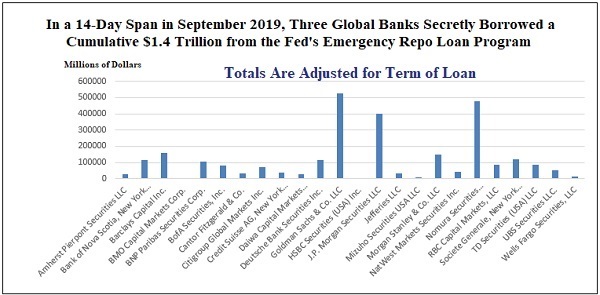

Le difficoltà vissute da Nomura probabilmente derivavano dalla sua ampia esposizione in derivati. Il fatto che anche JPMorgan Chase e Goldman Sachs abbiano preso ingenti prestiti dalla Fed, suggerisce che le tre società fossero controparti l’una dei derivati dell’altra. (Vedi il grafico a 14 giorni qui sotto a partire da quando la Fed ha lanciato per la prima volta i suoi salvataggi di emergenza sui prestiti pronti contro termine nel settembre 2019.)

Prestiti pronti contro termine erogati dalla Fed, dal 17 al 30 settembre 2019 – Adeguati alla durata del prestito

Celebrando quest'anno i 100 anni di esistenza, la Norinchukin Bank si descrive come un gruppo sano sul suo sito web:

"Si tratta di un'istituzione finanziaria privata cooperativa con la chiara missione di "contribuire allo sviluppo dell'economia della nazione sostenendo il progresso delle industrie agricole, della pesca e della silvicoltura del Giappone fornendo servizi finanziari ai membri del sistema cooperativo di agricoltura, pesca e silvicoltura".

Aiutare le industrie agricole, ittiche e forestali in Giappone, purtroppo, si è in qualche modo trasformato in questo:

“Nell’ambito della politica di rafforzamento della nostra attività di gestione patrimoniale, nell’anno fiscale 2021 abbiamo trasferito le nostre funzioni di credito e di investimenti alternativi a Norinchukin Zenkyoren Asset Management (NZAM), una società affiliata alla Banca. Inoltre, abbiamo recentemente costituito Norinchukin Capital (NCCAP) , per investimenti di private equity e Nochu-JAML Investment Advisors (NJIA), per la gestione di REIT privati immobiliari nazionali.

"NZAM offre ora una gamma completa di prodotti in base ai cicli economici e ha lanciato il suo fondo di credito di punta nell'agosto 2022. NJIA ha iniziato a gestire un REIT privato immobiliare nazionale, in cui anche la Banca detiene una partecipazione, offrendo opportunità di investimento privilegiate denominate in yen . Continueremo a garantire l’uso efficace della nostra esperienza di gestione per soddisfare le esigenze diversificate dei clienti (compresi i prodotti di investimento ESG).”

A noi sembra una missione seria. Invece della sua “chiara missione” di sostenere il “progresso delle industrie giapponesi dell’agricoltura, della pesca e della silvicoltura”, la Norinchukin Bank sembra stia tentando di trasformarsi in un incrocio tra Blackstone e Blackrock.

Secondo il suo rendiconto finanziario più recente, la Norinchukin Bank non sembra essere fortemente coinvolta nei derivati. Tuttavia, è stata fortemente coinvolta nei CLO – Collateralized Loan Obligations, che spesso includono debiti ad alto rischio.

Nel febbraio del 2020, Reuters ha riferito quanto segue: "Norinchukin, il più grande investitore mondiale in CLO, ha cessato i suoi acquisti nella seconda metà del 2019. Le sue partecipazioni a dicembre ammontavano a 8 trilioni di yen (72 miliardi di dollari), lo stesso livello di giugno dello scorso anno, secondo agli ultimi risultati della banca pubblicati all’inizio di questo mese.”

La Fed potrebbe avere un altro interesse particolare nel garantire che la Norinchukin Bank abbia ampio accesso alla liquidità. La banca è stata in genere un grande acquirente di titoli del Tesoro statunitense.

In un’intervista su NikkeiAsia.com nel marzo di quest’anno, il Chief Investment Officer della Norinchukin Bank, Hiroshi Yuda, ha affermato quanto segue:

“Siamo stati colpiti da perdite non realizzate, in gran parte sui titoli di Stato statunitensi. In realtà abbiamo iniziato a rimescolare le nostre partecipazioni obbligazionarie nel 2021 per prepararci all’aumento dei tassi, ma ci siamo affrettati a alleggerire in risposta al balzo del 2022. Abbiamo venduto circa 12mila miliardi di yen in titoli, principalmente titoli di stato statunitensi, nella metà di aprile-settembre. Abbiamo continuato a vendere da ottobre”.

Al tasso di conversione odierno, scaricare 12mila miliardi di yen in titoli di stato americani equivale a scaricare 84,6 miliardi di dollari. Quando i titoli di stato statunitensi vengono venduti in grandi quantità, si esercita una pressione al ribasso sul prezzo del titolo nel mercato secondario, con conseguente aumento dei rendimenti. Rendimenti più elevati, a loro volta, aumentano il costo del servizio del debito per il governo degli Stati Uniti.

Come le mega banche negli Stati Uniti, anche la Norinchukin Bank è alle prese con pesanti perdite non realizzate sui titoli di debito governativi che non ha immesso sul mercato ma che mantiene nel suo bilancio. Secondo il rendiconto finanziario di fine anno fiscale collegato sopra, alla fine dell’anno fiscale (31 marzo 2023) aveva perdite non realizzate su titoli di investimento per 20 miliardi di dollari, che compensavano una perdita di 10,76 miliardi di dollari dopo aggiustamenti per riclassificazione ed effetti fiscali. .

La conclusione è questa: in che tipo di patto faustiano si è intrappolata la Fed diventando il prestatore di ultima istanza per estese operazioni commerciali in tutto il mondo? E per quanto tempo gli americani continueranno a permettere alla Fed di New York, di proprietà privata, di usurpare il potere (NDT: DI CREARE DENARO) dai membri eletti del ramo legislativo degli Stati Uniti?

Articoli Correlati:

Nessun commento:

Posta un commento