Le Banche da Casinò di Wall Street: la presa dei depositi dei risparmiatori, nel 1929 e oggi

Fonte: https://wallstreetonparade.com/2021/01/wall-streets-casino-banks-taking-deposits-from-savers-in-1929-and-today/

I fallimenti bancari negli anni '20 e '30

Fonte: FDIC

Di Pam Martens e Russ Martens: 4 gennaio 2021 ~

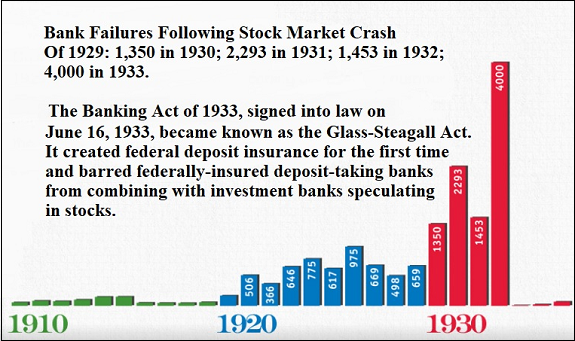

Dopo il crollo del mercato azionario nel 1929, più di 9.000 banche negli Stati Uniti hanno fallito nei quattro anni successivi. In un solo anno, nel 1933, più di 4.000 banche hanno chiuso definitivamente i battenti a causa dell'insolvenza.

La crisi bancaria degli anni '30 ha raggiunto il culmine il 6 marzo 1933, appena un giorno dopo l'inaugurazione del presidente Franklin D. Roosevelt. Dopo un mese di lavoro sulle banche, Roosevelt dichiarò una festività nazionale che chiuse tutte le banche degli Stati Uniti. Il 9 marzo 1933 il Congresso approvò l'Emergency Banking Act che permise alle autorità di regolamentazione di valutare ogni banca prima che fosse permesso di riaprirla. Migliaia di banche furono considerate insolventi e chiuse definitivamente. Secondo le stime della Federal Deposit Insurance Corporation (FDIC), in quell'epoca i depositanti persero 1,3 miliardi di dollari a causa delle banche fallite. Si tratterebbe di circa 25,5 miliardi di dollari nei dollari odierni.

Il presidente Franklin Delano Roosevelt firma il Glass-Steagall Act il 16 giugno 1933

Per ripristinare la fiducia del pubblico nel collocare i propri risparmi nelle banche, il 16 giugno Roosevelt ha firmato il 16 giugno la legge bancaria del 1933, più popolarmente nota come legge Glass-Steagall Act dai suoi autori: il senatore Carter Glass, un democratico della Virginia, e il rappresentante della Camera Henry Steagall, un democratico dell'Alabama. La legislazione ha creato per la prima volta negli Stati Uniti un'assicurazione federale dei depositi per i conti bancari, vietando alle banche di speculare o di sottoscrivere azioni per detenere depositi. [NdT: fu una ennesima truffa che l'autore dell'articolo non ha ancora capito... I depositi creati dal nulla non possono mai essere assicurati se non con numerosi mandati di cattura]

Questa separazione delle banche non era controversa all'epoca. Anni di udienze al Senato dopo il crollo del '29 avevano informato il Congresso di quell'epoca, così come il pubblico, che le banche casinò di Wall Street che giocavano d'azzardo con i soldi dei depositanti in speculazioni azionarie selvagge avevano causato il crollo del mercato azionario e la conseguente corsa alle banche.

Il Glass-Steagall Act ha protetto il sistema bancario statunitense per 66 anni fino alla sua abrogazione durante la presidenza di Bill Clinton nel 1999. L'impulso per la sua abrogazione fu l'annuncio nel 1998 che Sandy Weill voleva fondere le sue società commerciali, Salomon Brothers e Smith Barney (sotto l'ombrello del Travelers Group), con la Citicorp, capogruppo della banca commerciale Citibank con assicurazione federale. (Si veda la testimonianza di Pam Martens dinanzi alla Federal Reserve contro questa fusione e l'abrogazione del Glass-Steagall Act).

Weill aveva un motivo singolare per questa fusione, che ha creato la Frankenbank, Citigroup - e non era per promuovere gli interessi della nazione. Weill ha detto al suo partner della fusione, John Reed di Citibank, che la sua motivazione per l'operazione è stata la sua: "Potremmo essere così ricchi", secondo Reed in un'intervista a Bill Moyers.

L'abrogazione del Glass-Steagall Act nel 1999 ha fatto sì che le banche d'investimento in stile casinò e le case di trading di Wall Street potessero ora possedere banche commerciali federali assicurate e utilizzare le loro centinaia di miliardi di dollari in depositi assicurati per speculare su azioni e derivati. Ogni grande casa di trading di Wall Street ha acquistato una banca con assicurazione federale o ne ha creata una.

Quello che Weill intendeva con "Potremmo essere così ricchi" era questo: Se le scommesse di trading vincevano alla grande, gli amministratori delegati delle banche diventavano oscenamente ricchi sulla base di una performance retribuita basata sulle azioni. Quando le scommesse perdevano alla grande, il governo era costretto a fare un salvataggio piuttosto che permettere a una gigantesca banca interconnessa e federalmente assicurata di fallire. (Potete leggere qui il piano di stock option "get-rich-quick" del Conte Dracula di Weill).

Appena nove anni dopo l'abrogazione della Glass-Steagall, Wall Street si è fatta saltare di nuovo e il governo ha dovuto intervenire con un massiccio salvataggio per le banche depositarie che si erano fuse con le banche d'investimento e le società di brokeraggio di Wall Street. Oltre al salvataggio del governo, la Federal Reserve, che avrebbe dovuto essere il regolatore di queste mega banche, si è trasformata nel papà segreto delle mega banche. Senza un solo voto al Congresso, la Fed ha incanalato segretamente 29 mila miliardi di dollari in prestiti cumulativi per salvare le banche del casinò, incluse le loro operazioni di trading a Londra.

La Federal Reserve ha dimostrato questa Sindrome di Stoccolma con le banche abusive che "regola" da allora. (Vedi qui il nostro archivio di articoli sui salvataggi bancari in corso della Fed che sono iniziati il 17 settembre 2019, prima della pandemia).

Sia Weill che Reed, infatti, sono diventati oscenamente ricchi. (Weill se ne andò come miliardario). La progenie di Weill, Citigroup, nel frattempo ha ricevuto il più grande salvataggio dei contribuenti nella storia degli Stati Uniti, prendendo 45 miliardi di dollari in azioni dal Tesoro degli Stati Uniti; una garanzia governativa su 300 miliardi di dollari sulle attività dubbie di Citigroup; la Federal Deposit Insurance Corporation (FDIC) ha garantito 5 dollari. 75 miliardi di dollari del suo debito senior non garantito e 26 miliardi di dollari dei suoi depositi di carta commerciale e interbancari; e la Federal Reserve ha segretamente incanalato 2,5 trilioni di dollari cumulativamente in prestiti a basso interesse alle unità di Citigroup da dicembre 2007 ad almeno luglio 2010.

La natura senza precedenti dei salvataggi della Fed di queste banche casinò che detengono trilioni di dollari di depositi assicurati non è divenuta pienamente nota fino al 2011, quando una battaglia mediatica con la Fed ha vinto una parte delle informazioni e un controllo governativo della Fed ha rilasciato ulteriori dettagli. Ma il rapporto ufficiale sulla corruzione a Wall Street e sulle carenze normative che avevano portato alla crisi NON è stato rilasciato dalla Commissione d'inchiesta sulla crisi finanziaria fino al 2011.

A quel punto era già troppo tardi. Il 21 luglio 2010, il Congresso aveva promulgato la legge di riforma finanziaria Dodd-Frank, che ha portato alla crisi finanziaria. Invece di ripristinare il disperatamente necessario Glass-Steagall Act, il disegno di legge ha armeggiato ai margini della riforma, con le legioni dei lobbisti di Wall Street fiduciosi che Wall Street potesse superare qualsiasi ostacolo, cosa che ha fatto in breve tempo.

Come risultato di quell'affare faustiano del 2010, gli americani vivono ora con lo stesso modello di casinò bancario che esisteva prima del crollo del 2008. A peggiorare le cose, Wall Street sta sfuggendo la colpa dell'attuale crisi finanziaria (fino a questo momento), mentre i suoi sicofanti al Congresso danno la colpa dei problemi finanziari alla pandemia.

Fino a quando non ci sarà un'indagine approfondita da parte di un organismo indipendente sulle banche da casinò di Wall Street di oggi, gli americani rimarranno all'oscuro di questo modello bancario infernale.

NdT: e questo è quanto. Negli USA non hanno ancora capito la truffa contabile nella creazione di moneta bancaria (l'omissione della registrazione degli afflussi di cassa nel rendiconto finanziario). "Il contabile può essere il Re se il pubblico può essere tenuto all'oscuro della metodologia della contabilità." - Armi silenziose per guerre pacifinte, 2021 https://www.amazon.it/gp/product/B08RY1F15C/ref=dbs_a_def_rwt_hsch_vapi_tkin_p1_i0

Nessun commento:

Posta un commento